福寿园值不值得长期投资?千万别小看丧葬这门生意

周三爱姐回答了一个头条的悟空问答,看下图。说到好赛道、好公司、持续现金流。最近爱姐还真的发现了一个超级超级暴利的行业,真赚钱啊,我犹豫了好久不知道该不该讲,一般这么想的时候,都是不该讲,但是谁能跟钱过不去呢?

我还是决定要写一写,就像标题所说:这个禁忌,我先破了!这个行业就是——殡葬业。死亡话题,国人向来避讳,但你千万别小看丧葬这门生意,这个产业的发展史浓缩着人类文明的进化史。全世界70亿人,谁能逃开这门产业,你品,你细品?

有人说,就算这个行业再暴利也不能买,赚死人的钱不吉利。我不太认同这个观点,要是按照这个逻辑,医药行业不能买了,那是赚病人的钱;白酒行业也不能买,喝多伤身体。

中国的殡葬业市场是一个暴利的朝阳行业,大家也都知道殡葬业赚钱,但因为忌讳鲜有关注。但是!你不关注,有人关注:投资大师彼得·林奇在他的书中曾经提到过一家总部位于休斯顿的叫SCI的美股,全称Service Corporation International(国际服务公司),是做丧葬服务的,他认为这是一门好生意,无论是做墓地的还是丧葬物品的,几乎都有巨大的利润。

现如今SCI已经是全球市值最大的殡葬巨头,截止2020第三季度,营业收入就做到了173.06亿美金。而在咱们中国,能跟它对标的行业龙头就是福寿园了,平均毛利高达80%,能达到这种水平的大概也就是茅台等少数公司了。

到底福寿园值不值长期投资呢?让我们按照三步法一起来看看:

一、看赛道

宏观经济学告诉我们决定市场价格的无外乎两点:需求与供给。让我们从供需两端来看看殡葬行业是不是好赛道?

需求端方面:

1、人口结构老龄化趋势

从1943年开始我国人口进入加速增长阶段,若以人均寿命77岁左右的数据计算,我国每年人口死亡基数其实正在开始增加。据券商的统计:2019年,我国65岁以上人口占比已达12.6%,国内年死亡人口已达近千万人。

据联合国预计,2020年起,我国老龄化进入快车道,老龄化人口占比提升推动国内粗死亡率提升,预计国内2020~2025年死亡人数增速有所提升,5年累计环比增速由过去的5%左右提升至12%左右。

其实不用详细的数据,也能大概对我国人口年龄结构有个了解,学校的入学生多不多,政策现在都开始放开三孩了……

2、城镇化人口增多

2019年城镇常住人口增加1706万人城镇化率突破60%据英国皇家特许测量师学会预计,2025年中国城镇化率可接近70%,城镇化率持续提升有望推升公墓需求。在城市,火化一般是必须的,伴随着中国的厚葬传统,对殡仪服务和墓地的需求是呈上涨趋势的。

供给端方面:

1、进入门槛高,竞争少

殡葬行业的进入门槛非常高,因为土地本身就具有稀缺性,原则上国家不会再去批新的土地给殡葬业的,这个行业就是典型的自带政府管制护城河,拿着放大镜也很难找到对手的行业。

2、“存货”没有贬值压力

也正因为土地供应少,墓地一般做得又是“长期买卖”,也不愁卖,因此墓地价格这几年持续在保持10%的速度增长。比如福寿园的平均拿地的成本大约只有600元/每平方米,而它墓穴的均价约为每平方米7万块钱。

总的来说:

1、由于需求端的激增(死亡人口、城镇人口、火化率的提升),供给端的萎缩,这个赛道的天花板极高。

2、再加上国人上至天子、下至平民厚葬的传统文化、人均可支配收入的提高、消费观念的转变,可以说丧葬生意经营起来无需费脑子,并不依赖运营能力。

建好一个墓园,不仅可以一直有收入,而且这个收入不出意外每年还都会维持一定的增长,不仅不愁卖还不愿意卖得太快,存量墓地不仅不会贬值还会提价。而且纵使经济环境差,殡葬行业并不受经济周期影响,相对更为稳健。赛道的确是好赛道,那么福寿园算不算是好公司?

二、看公司

福寿园(1448。HK)1994年成立于上海,2013年登陆港交所,现已布局全国16省份30余城市,中国殡葬服务业的绝对龙头。

1、福寿园是做什么的?

2020年福寿园的三大主营项目占比为:墓地服务(84.32%)、殡仪安排(13.92%)、其他服务(1.76%)。

墓地服务包括:墓地销售、陵墓设计、落葬服务等。

殡仪服务包括:遗体处理(尸体的处理,包括火化服务)、运输、化妆、出殡、追悼服务等。

其他服务包括:殡仪服务的产品销售,生前契约、互联网+和生命教育。

可以看到福寿园正在从单一卖墓地渐渐发展至墓园运营、殡仪服务、规划设计、殡葬设备、生前契约、互联网+和生命教育七大业务板块。

2、殡葬行业有多赚,福寿园的业绩可见一斑,行业地位遥遥领先。

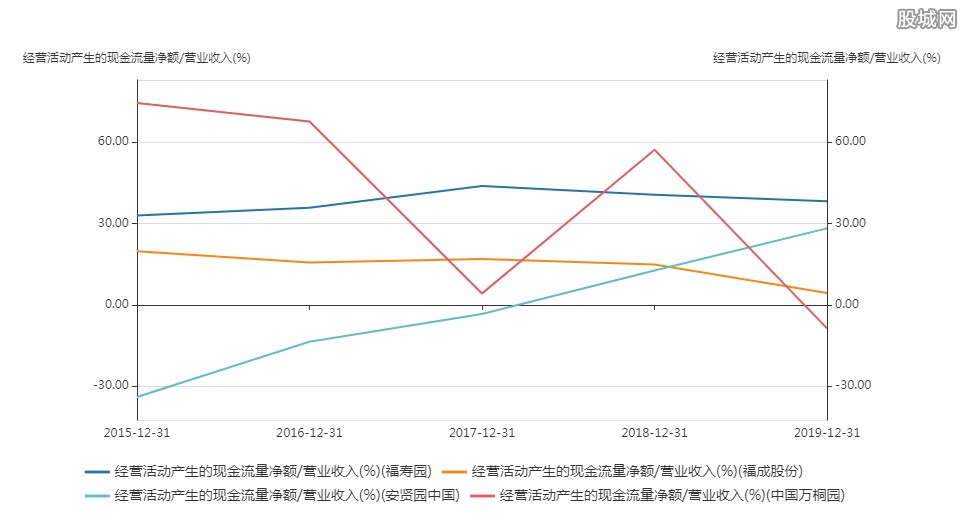

2010年至2019年,福寿园营收实现年复合增速20.3%,净利润实现年复合增速21.0%,这增速是秀儿本秀了!不仅要速度,质量也不错。2017年至2019年,福寿园的经营活动现金净额分别为6.71亿、3.04亿、7.07亿。近十年公司的净利润为28.64亿,却创造了38.08亿的经营现金流。

从图中和行业内其他企业对比,福寿园的营收质量明显处于较高水平,而且极为平稳。

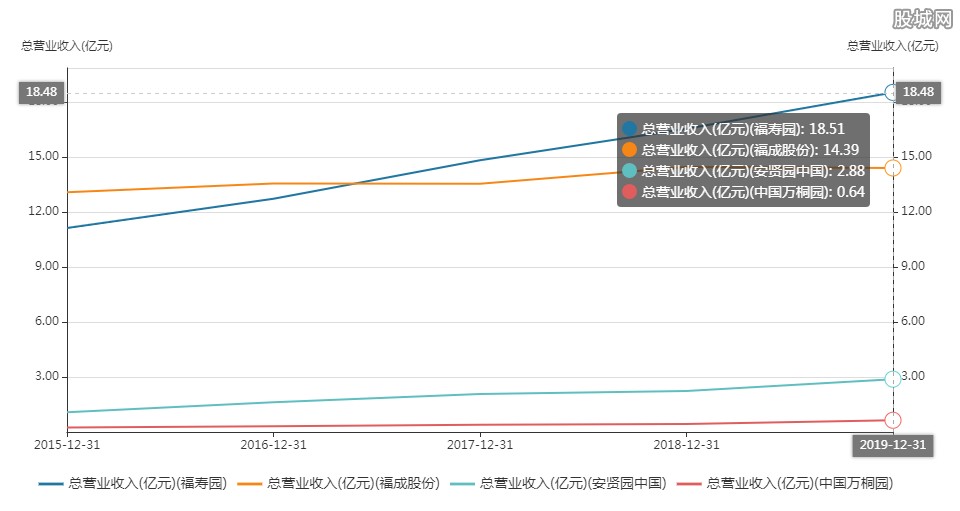

再来看下营收情况对比:

有句话叫做,北福成南福寿,中国殡葬大小王。福成股份的营业收入和福寿园不相上下,两者远远把其他同行甩在后面。

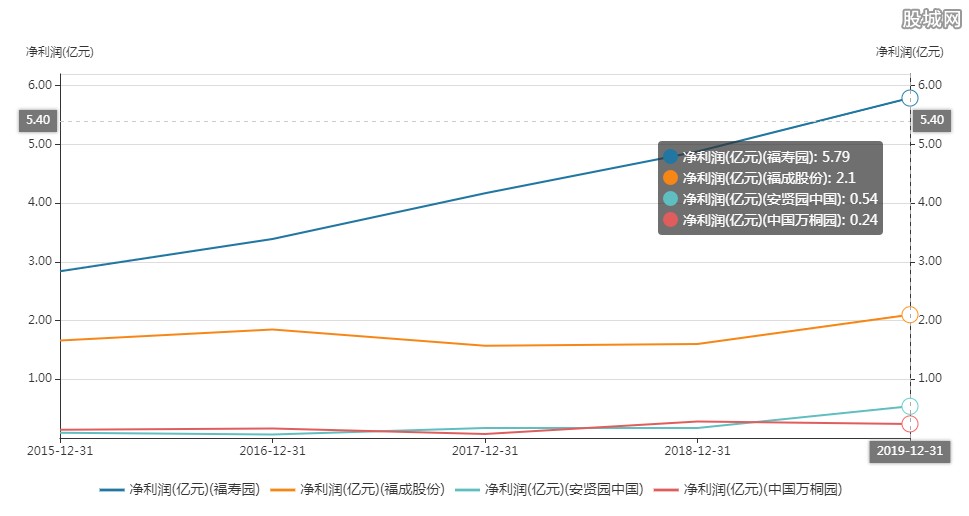

再来看下净利润情况:

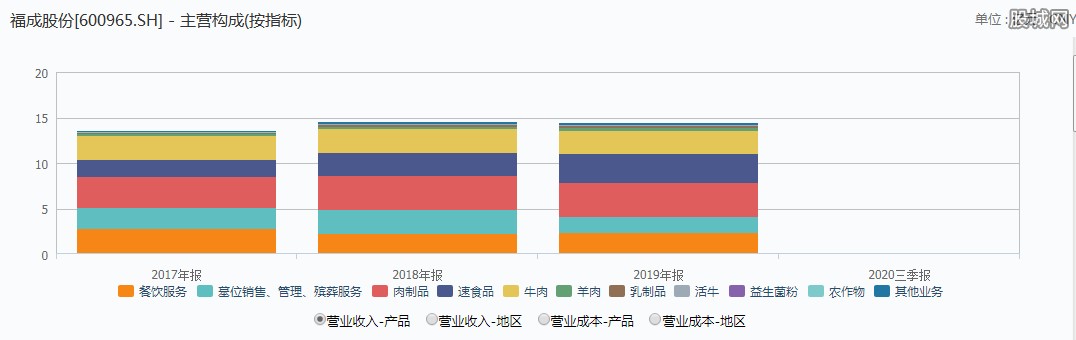

看到这里可能有些人会疑问为什么福成的净利润比福寿园差那么多,其实,福成股份的主营业务并不是殡葬服务……

仅有绿色部分是可以比较的殡葬服务,主营是餐饮、肉制品……一家卖肉的做殡仪,真心有点惶恐。

3、业绩的可持续性怎样

除了高质量的营收外,公司拥有充足的净现金存量19.9亿元,资本负债率下滑0.1个百分点至3.9%,财务状况稳健,手握充足现金,为后续公司跑马圈地储备了足够的资本弹药。

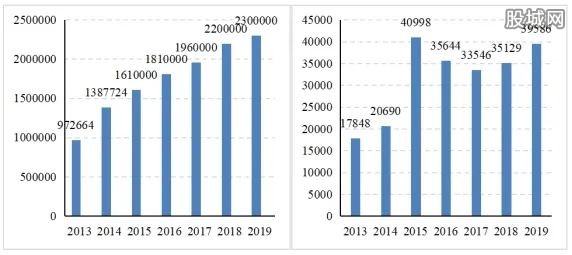

福寿园的墓地储备规模(上图)自2013年起就一直不断上升,截至2019年储备量已经达到了2300000㎡;而每年墓地出售量(图右边)基本上维持在35000-40000的区间内。退一万步讲,即便福寿园的墓地不再扩张,也能够支撑其再活50年。

4、福寿园的管理团队怎么样?

福寿园的两个老板,一个是白晓江,一个是王计生。1994年接触丧葬行业,从靠"名人集邮"打开福寿园市场,到投入巨资把殡葬业做得美丽阳光;从人性化表达以情动人打动客户,到业务大幅扩张覆盖数十个省份,在丧葬行业摸爬滚打多年的两个人,可以说,对于这个行业的了解,无人能及。除了专业度,格局也是重要因素。

5、福寿园的现状和未来增长点

按照财务数据来看,今年福寿园的主营业务墓园服务和殡仪服务均出现一定的下滑情况。2020年中报,墓园服务收益6.19亿元,相较2019年中报的7.72亿减少19.9%;殡仪服务收益为1.02亿元,相较2019年中报的1.28亿减少20.4%。

其实也可以理解,疫情期间,红白喜事都禁止大操大办……但在细分财务数据中,实际上还可以看到一些亮点。墓地单价水平继续提高,区域分布更加均衡这都是意料之中的事情,毕竟供不应求会涨价,通过一系列并购进行扩张,可以跑马圈地。需要注意的,也是未来福寿园最大的利润增长点就是——生前契约的持续高速增长。

2020年上半年,福寿园已在12个省级区域的21座城市销售生前契約服务,共签订2579份合约,较去年同期增长78%。

什么是生前契约?

史铁生说:“死亡是一个必将到来的盛大节日。它终将到来,我们无从躲避。面对死亡,我们都要补课。关于活着这件事死亡是最好的老师,而生前契约则是死亡教育最好的工具。”

生前契约的费用来源于两方面,一个是身后事买墓地的钱,一个是生前服务的钱。比如说从临终关怀、殡葬服务、到纪念以及死亡教育等流程内容的个性化服务产品,有很多利润点可以做,而且是预付款项,这可比巴菲特的保险浮存金要好多了。

生前契约这一业务在中国才刚刚起步,但是对标美股SCI,就知道这个是很大的利润点。SCI的墓地销售有70%是靠生前协议提前锁定的,有70%的墓地是在人还活着的时候就已经买了。不要疑惑,这就是东西方的文化差异,西方人生前买墓地就像买汽车一样普通,而中国人对于死亡问题跟面对性教育一样都是讳莫如深。

这个市场到底有多大,用数据说话,目前,生前契约在美国的普及率达90%,日本也达到了75%,台湾将近60%,而中国大陆,可能还不到1%。在国内老龄化趋势愈发严重的背景下,生前契约正吸引更多希望及早安排好自己身后事的客户群们,发展潜力极大,如果福寿园把这块服务做好了,说不定可以赶得上美股的SCI。

经过一系列的深入了解,你会发现福寿园并不只是传统观念上一家赚死人钱的公司,而恰恰相反,他也在跟着时代创新发展。比如说环保火化机(无废气)、基因库(能匹配上谁是祖先)、云祭扫(VR投影)、墓穴的二维码(扫一扫就能知道逝者的生平往事)。时代在变,技术在变,唯有不断创新的企业才能长青。

三、持续而长线的现金流

找到了好赛道、好公司,别人的观点可能是等个好价格,而爱姐的第三步就是拥有持续而长线的现金流,你要有源源不断的持续现金流买买买,分批买,持续买。

尤其是在好公司出现非理性下跌时可以有足够的子弹增持,不致命的利空回过头都是黄金坑!不管是股神巴菲特还是高瓴的张磊,这一条都是他们决胜的关键。那么如何获取持续而长线的现金流呢?好好工作,努力赚钱!

本文仅提供长投分析思路,不做任何投资指向性指引。股市有风险,入市需谨慎。(文章来源:【新股说】微信公众号)